Der IFRS-Expertenlehrgang ist zur allgemeinen Weiterbildung im im Bereich der IFRS absolut zu empfehlen. Durch den praxisnahen online Bereich und die gute Präsensschulung wird ein erstklassiger Bezug zwischen theoretischen Grundlagen und praktischer Anwendung hergestellt.Manuel, Kunde IFRS-Expertenlehrgang, www.fernstudiumcheck.de

Demo-Kurs Grundlagen des internationalen Steuerrechts Premium

Schnelle und einfache Bestellung

Sichere Zahlungmethoden

256 Bit Verschlüsselung

Demo-Kurs Grundlagen des internationalen Steuerrechts Premium

Grundlagen des internationalen Steuerrechts von A-Z: Wissen erwerben und Lernerfolg kontrollieren

Dieser Online-Kurs setzt grundlegende Kenntnisse zur Einkommensteuer, Körperschaftsteuer und Gewerbesteuer voraus. Wissen zum internationalen Steuerrecht wird nicht benötigt. Im Mittelpunkt steht die Ertragsteuerbelastung grenzüberschreitender Vorgänge, die von Unternehmen bzw. Privatpersonen getätigt werden. Dabei werden beide Seiten untersucht, d.h. in die Betrachtung werden nicht nur unbeschränkt steuerpflichtige Personen, sondern auch beschränkt steuerpflichtige Personen einbezogen. Die dabei auftretende mögliche Doppelbesteuerung sowie die Vermeidung der Doppelbesteuerung durch Doppelbesteuerungsabkommen werden an Hand von zahlreichen Beispielen und Fallstudien ausführlich erläutert. Die zugehörigen Artikel im Doppelbesteuerungsabkommen sowie die einschlägigen Paragraphen im Steuergesetz werden zitiert.

Mit unseren Videos eignen Sie sich in kurzer Zeit das erforderliche Wissen an. Zur Lernerfolgskontrolle stehen unsere webbased-trainings zur Verfügung.

Unabhängig lernen, flexibel Zugreifen, auf das gesamte „Taxation-Know-How“ von jedem Ort, zu jeder Zeit.

Unsere Leistungen

Unser bewährtes Konzept in Zahlen und Fakten

Video-Trainings

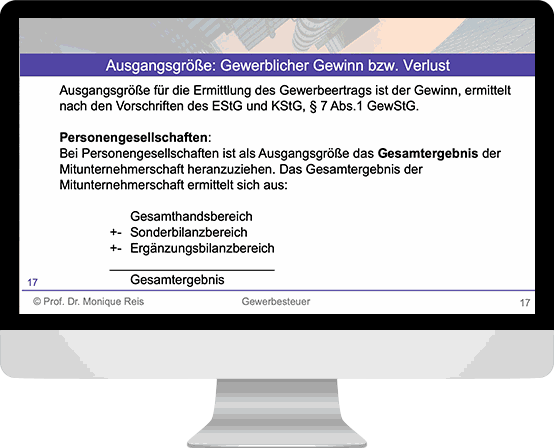

Wissen auf den Punkt gebracht! Die Videotrainings

umfassen eine Dauer von 120 Minuten.

PDF Foliensätze

Didaktisch aufbereitete und anschauliche Foliensätze,

passend zu den Videostreams. Die Foliensätze haben

einen Umfang von 128 Folien.

Webbased-Trainings

Testen Sie Ihr Wissen! Erhalten Sie Zugang zu

43 Fallaufgaben mit ausführlichen

Lösungserläuterungen. Die Fallaufgaben auf

Prüfungsniveau bereiten Sie optimal auf die Prüfung

und die Praxis vor.

Tutorielle Betreuung

Wir unterstützen Sie und beantworten zeitnah Ihre Fragen.

Teilnahmezertifikat

Sie erhalten in Verbindung mit der Kursbuchung ein

aussagekräftiges Teilnahmezertifikat.

Zugangsdauer

Sie erhalten bei Buchung einen Zugang

für sechs Monate.

Video-Trainings

Videoaufzeichnung mit fachlich hoch qualifizierten Referenten aus der Praxis und korrespondierenden Power-Point-Folien.

Webbased-Trainings

Die Fallaufgaben sind in einzelne Module unterteilt. Die Lösungen zu den Fallaufgaben enthalten ausführliche Erläuterungen und Hintergrundwissen. Die Tests können beliebig oft wiederholt werden. Nach Absolvierung der Tests erscheint eine prozentuale Auswertung der erreichten Ergebnisse.

Die Übungsfälle basieren auf dem Niveau der Prüfungen der Industrie- und Handelskammern sowie Abschlussklausuren an Hochschulen und wurden durch langjährig erfahrene Referenten

erstellt.

Digitales Skript

Das Skript steht als PDF-Datei zum Herunterladen bereit, so dass Sie die vermittelten Inhalte flexibel jederzeit abrufen können.

Teilnahmezertifikat

Ein aussagekräftiges Teilnahmezertifikat steht zum "download" zur Verfügung.

Testen Sie unsere Videos

Demo-Kurs Grundlagen des internationalen Steuerrechts Premium

Ihr Kursinhalt im Überblick

Modul 1: Grundlagen

Grenzüberschreitende Vorgänge

Ursachen für die Doppelbesteuerung

Bedeutung des OECD-Musterabkommens

Verhältnis DBA-Recht zum nationalen Recht

Prüfschema für grenzüberschreitende Vorgänge

DBA-Abkommensberechtigung

Artikel mit „offener“ und „geschlossener Regel“

Die einzelnen Einkunftsarten des DBA

Modul 2: Freistellung- und Anrechnungsmethode

Anwendung und Folgen der Freistellungsmethode

Einkommensteuer: Freistellungsmethode und Progressionsvorbehalt

Anwendung und Folgen der Anrechnungsmethode

Ausländische Verluste, § 2a EStG

Modul 3: Beschränkte Einkommensteuerpflicht

Grundlagen

Besteuerung bei Veranlagung

Besteuerung bei Quelleneinkünften

Modul 4: Unbeschränkte und beschränkte Körperschaftsteuerpflicht

Kein DBA

DBA mit Freistellung

DBA mit Anrechnung

Sonderfall der grenzüberschreitenden Dividende, insbesondere § 8b KStG

Quellensteuerbegrenzung durch DBA bzw. Mutter-Tochter-Richtlinie

Sonderfall der Veräußerung von Anteilen an Kapitalgesellschaften durch Kapitalgesellschaften

Beschränkte Körperschaftsteuerpflicht, Veranlagung bzw. Quelleneinkünfte

Ihr Onlinekurs auf jedem Endgerät

Weiterbildung zeit- und ortsunabhängig

Unsere Referenzen