Der IFRS-Expertenlehrgang ist zur allgemeinen Weiterbildung im im Bereich der IFRS absolut zu empfehlen. Durch den praxisnahen online Bereich und die gute Präsensschulung wird ein erstklassiger Bezug zwischen theoretischen Grundlagen und praktischer Anwendung hergestellt.Manuel, Kunde IFRS-Expertenlehrgang, www.fernstudiumcheck.de

Demo-Kurs Körperschaftsteuer Premium

Schnelle und einfache Bestellung

Sichere Zahlungmethoden

256 Bit Verschlüsselung

Demo-Kurs Körperschaftssteuer (Premium)

Körperschaftssteuer von A-Z

Sie möchten gerne detaillierte Kenntnisse zur körperschaftsteuerlichen Behandlung von Kapitalgesellschaften erwerben? Dann sind Sie in diesem Kurs genau richtig. Der Kurs setzt keine Vorkenntnisse voraus. Im Modul 1 lernen Sie, welche Hinzurechnungen das zu versteuernde Einkommen beeinflussen. Im Modul 2 stehen die Kürzungen im Mittelpunkt. Modul 3 beschäftigt sich mit der Berechnung der Körperschaftsteuerrückstellung, der Beurteilung von steuerlichen Verlusten und dem steuerlichen Einlagekonto. Überzeugen Sie sich von unserem didaktischen Konzept.

Mit unseren Videos und Folien eignen Sie sich die Kenntnisse an, mit unseren „Webbased-Trainings“ steht Ihnen eine optimale Lernerfolgskontrolle zur Verfügung. Damit sind Sie für die Praxis und anstehende Klausuren gut vorbereitet. Unabhängig lernen, flexibel Zugreifen auf das gesamte „Taxation-Know-How“ von jedem Ort, zu jeder Zeit.

Unsere Leistungen

Unser bewährtes Konzept in Zahlen und Fakten

Video-Trainings

Wissen auf den Punkt gebracht! Die Videotrainings

umfassen einen Ausschnitt aus 165 Minuten Video.

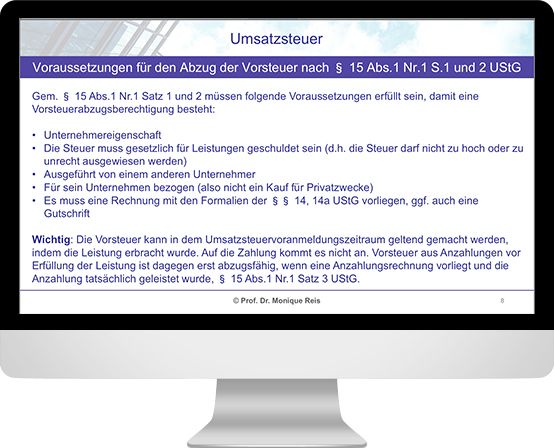

PDF Foliensätze

Didaktisch aufbereitete und anschauliche Foliensätze,

passend zu den Videostreams. Die Foliensätze haben

einen Ausschnitt aus 212 Folien.

Webbased-Trainings

Testen Sie Ihr Wissen! Erhalten Sie Zugang zu einem

Ausschnitt aus 54 Fallaufgaben mit ausführlichen

Lösungserläuterungen. Die Fallaufgaben auf

Prüfungsniveau bereiten Sie optimal auf die Prüfung

und die Praxis vor.

Tutorielle Betreuung

Wir unterstützen Sie und beantworten zeitnah Ihre Fragen bei

kostenpflichtiger Buchung.

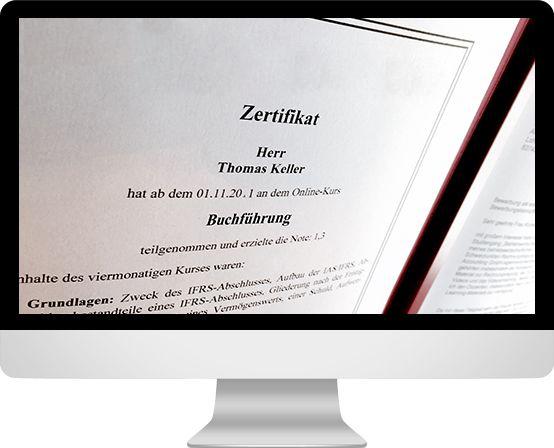

Teilnahmezertifikat

Sie erhalten in Verbindung mit der Kursbuchung ein

aussagekräftiges Teilnahmezertifikat.

Zugangsdauer

Sie erhalten bei Buchung einen Zugang

für sechs Monate.

Video-Trainings

Videoaufzeichnung mit fachlich hoch qualifizierten Referenten aus der Praxis und korrespondierenden Power-Point-Folien.

Webbased-Trainings

Die Fallaufgaben sind in einzelne Module unterteilt. Die Lösungen zu den Fallaufgaben enthalten ausführliche Erläuterungen und Hintergrundwissen. Die Tests können beliebig oft wiederholt werden. Nach Absolvierung der Tests erscheint eine prozentuale Auswertung der erreichten Ergebnisse.

Die Übungsfälle basieren auf dem Niveau der Prüfungen der Industrie- und Handelskammern sowie Abschlussklausuren an Hochschulen und wurden durch langjährig erfahrene Referenten

erstellt.

Digitales Skript

Das Skript steht als PDF-Datei zum Herunterladen bereit, so dass Sie die vermittelten Inhalte flexibel jederzeit abrufen können.

Teilnahmezertifikat

Ein aussagekräftiges Teilnahmezertifikat steht zum "download" zur Verfügung.

Testen Sie unsere Videos

Demo-Kurs Körperschaftssteuer Premium

Ihr Kursinhalt im Überblick

Modul 1: Grundlagen

Körperschaftsteuertarifverlauf

Trennungsprinzip: Kapitalgesellschaften und Anteilseigner

Körperschaftsteuersubjekte, insbesondere Kapitalgesellschaften

Unbeschränkte KSt-pflicht, beschränkte KSt-pflicht

Einkunftsart einer Kapitalgesellschaft

Anzuwendende Regelungen KStG, EStG

Erhebung der Körperschaftsteuer, insbesondere auch abweichendes Wirtschaftsjahr

KSt-schuld, Nachzahlung-Erstattung

Modul 2: Steuerbilanzgewinn-Zu versteuerndes Einkommen: Außerbilanzielle Hinzurechnungen

- Schema zur Ermittlung des zu versteuernden Einkommens

- Ableitung des steuerlichen Jahresüberschusses/-fehlbetrags aus dem Bilanzgewinn/-verlust

- Nichtabzugsfähige Betriebsausgaben (Geschenke, Bewirtungsaufwendungen, Verpflegungsmehraufwand, Gästehäuser, Nichtabzugsfähige KSt + Soli, Nichtabzugsfähige GewSt, Erstattung von nichtabzugsfähigen Steuern, Nichtabzugsfähige Kapitalertragsteuer, Spenden, Aufsichtsrats- und Verwaltungsvergütung, Zinsschrankenregelung

- Verdeckte Gewinnausschüttungen: Auswirkung auf Ebene der Kapitalgesellschaft und Ebene der Anteilseigner

Modul 3: Steuerbilanzgewinn-Zu versteuerndes Einkommen: Außerbilanzielle Kürzungen, Verluste, Rückstellungsberechnung, steuerliches Einlagekonto

- Nicht der Besteuerung unterliegende Investitionszulage nach dem Investitionszulagengesetz

- Verdeckte Einlagen

- Steuerfreie Einkünfte nach § 8b KStG und pauschale Hinzurechnung nach § 8b Abs.3 und 5 KStG, Insbesondere Dividendenprivileg und Streubesitzdividende sowie Anteilsverkäufe

- Verlustabzug, insbesondere Verlustrücktrag und Verlustvortrag

- Einschränkung des Verlustabzugs nach § 8c KStG

- Berechnung der KSt-Rückstellung und des endgültigen Steuerbilanzgewinnes

- Steuerliches Einlagekonto

Ihr Onlinekurs auf jedem Endgerät

Weiterbildung zeit- und ortsunabhängig

Unsere Referenzen